インボイス制度ざっくり説明 フリーランスエンジニアにかかる影響と取るべき対応

この記事で紹介していること

インボイス制度とは何か

2023年10月1日から始まるインボイス制度。

様々なサイトで適切な説明に努めているようですが、どうも我々フリーランスエンジニアにどんな影響があるのか、なぜ影響があるのか、どうしたらよいのか。

わかりにくいんですよね。

大手のブログサイトなんかだと、なかなか突っ込んだ言い方ができないと思うので、弱小ブログの強みとして、ざっくり書いてみようと思います。

認識誤り、誤解を生む記載など、ありましたら是正しますので、ぜひコメントからご指摘くださいませ。

本記事は主に、フリーランスエンジニアがインボイス制度をきっかけにつまづいたり、くいっぱぐれがないように、考えていただくきっかけづくりを目的に記載しています。

記事中の記載は、一貫して軽減税率を考慮していません。

よりよい対策や、正しい税務理解のためには、より専門的な記事や、税理士さんに相談していただきますようお願いします。

ざっくりいうと

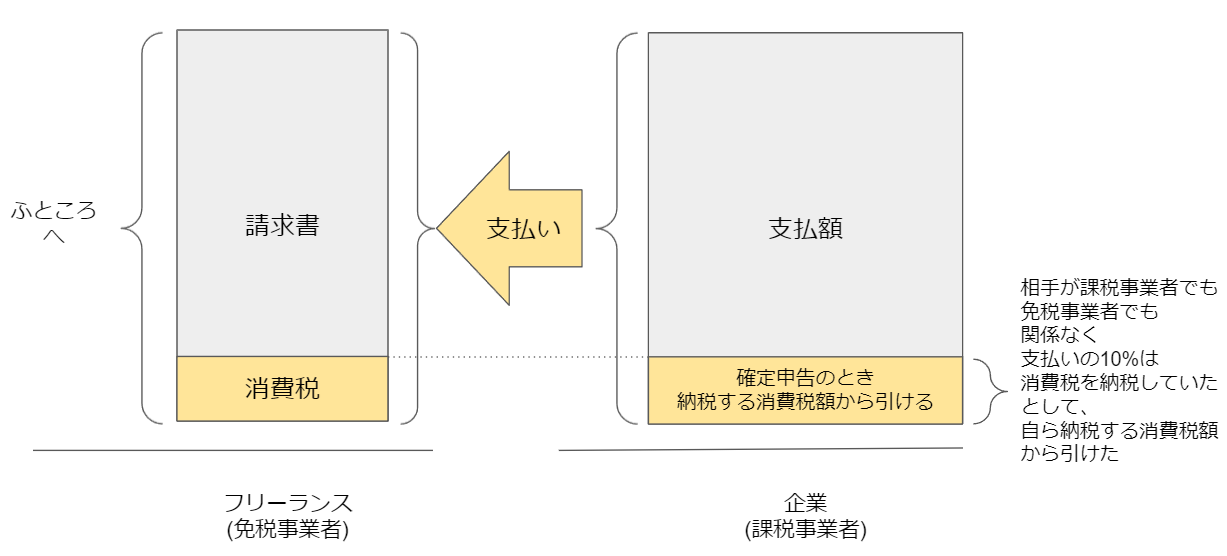

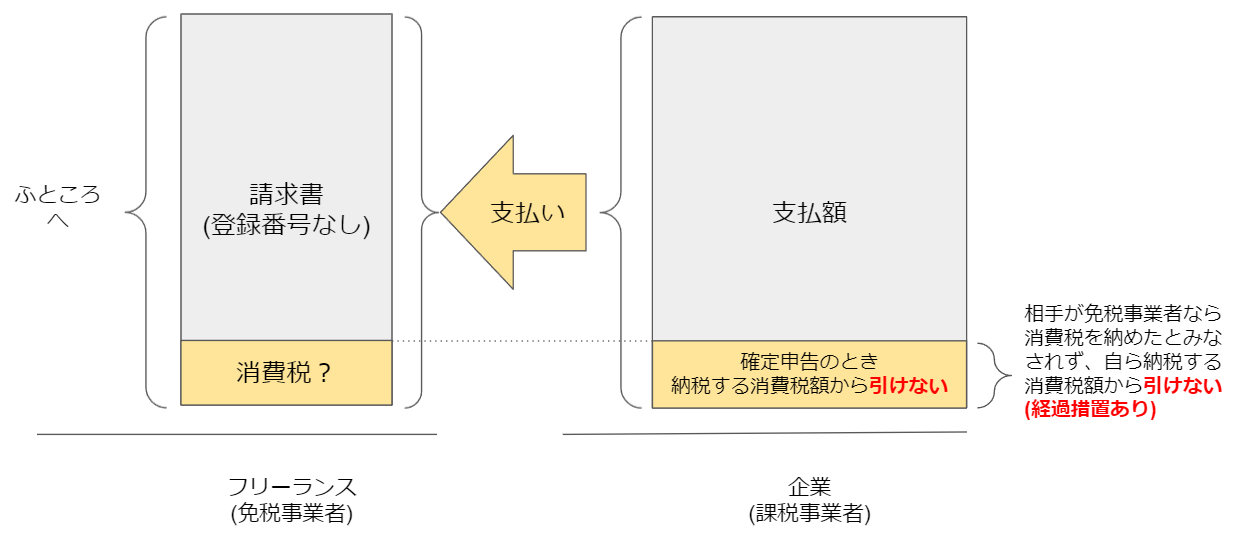

- お客さんから消費税を受け取るならば、税務署が発行する「課税事業者の登録番号」を請求書に記載しなければならない

- お客さんは、免税事業者に支払った金額を、消費税額計算のときに売上額から引けなくなる(経過措置有)

ということです。

(上図は、消費税観点のみで、所得税などの考慮はしていません)

注意

実際の消費税計算式はこちらを参照ください。

図は理解しやすくするために、かなり端折っています。

ちょっとわかりにくいので、もう少し突っ込んでいうと

- フリーランス(免税事業者)にとっては、損も得もないが、お客さんが面倒になるので、取引感情がちょっと悪くなるかも

- 今までバレなかった「免税事業者であること」がバレる

- お客さんは、免税事業者と課税事業者を分けて経理事務しなければならない

- もしかしたら、免税事業者と取引のある企業は、税理士費用が高くなる

- 免税事業者との取引を敬遠するかも・・・!?

という流れが想像できます。

※経過措置・・・2023年から2026年までは免税事業者からの請求額の80%、その後2029年までは50%を控除できまずが、いずれにせよ経理上別に計算する必要がある。

企業は免税事業者との取引を敬遠するのか?

実際に始まってみないとわからないですが、とある税理士の方にヒアリングしたところ、以下のようなご意見をいただけました。

とのこと。

要は、免税事業者と取引のある企業は、その経理事務が増える分、報酬増やしてね、という意思はありそうです。

それがどれくらいかは、ふたを開けてみないことにはわかりませんが、その増額分をケチる企業は、免税事業者との取引を敬遠するでしょうね。

課税事業者の登録番号を得るには

フリーランスとして、お客さんに敬遠されたら、おまんま食い上げです。

では、登録番号を取ることにしましょう。

となれば、いわずもがな、課税事業者になるしかないです。

要は、売り上げの10%を消費税として納税するということです。

フリーランスエンジニアとして取るべき対応(案)

いつもお世話になっている税理士のおじちゃんに教えてもらったことを元に、QA方式で記載してみます。

エージェント経由だけで仕事してるけど、課税事業者になったほうがいいの?

まずは、エージェントに相談しましょう。

おそらくは、エージェント企業からの支払が、消費税抜きで支払われることになると思います。(企業により対応まちまちとは思います)

エージェントから「登録番号付きの請求書にせよ」と言われたら、黙って課税事業者になるか、エージェントを替えなきゃならないかも。

個人的に営業をかけた課税事業者のお客さんがいるんだけど

まずは、お客さんに聞いてみましょう。

ってわけにもいかないかもしれませんね。

場合によっては「今まで免税事業者だったくせに、消費税取ってたの?!」って言うお客さんもいるかもっ!?

やはりここはクリーンなイメージを持ってもらうためにも、意を決して課税事業者になり、登録番号付きの請求書を発行できるようにしたほうがいいかも?!

決断を迫られている理由は主にこれです。

インボイス制度が始まって一番大変な思いするのは誰?

免税事業者から請求書を受け取って支払う側の企業などです。

結果、免税事業者との取引を敬遠するかもしれない、っていう間接的な影響を免税事業者は受ける恐れがあるとささやかれています。

売上はとても1000万に到達しないけど、それでも課税事業者になったほうがいいの?

????のとおり、胸を張って消費税を受け取れるようにするためには、売上がいくらであっても、課税事業者になる必要はあります。

請求書に消費税を明記しなければいいんじゃないの?

それでも問題ないですが、免税事業者との取引と、課税事業者との取引を、別に経理しなければならないお客さんにとっては、少なからず負担増になります。

もちろん、お客さん(取引先)が理解してくれれば問題ないです。

正直なところ、そういう優しい世の中になっていることを期待します。

売上1000万に到底届かないけど、課税事業者になるにはどうしたらいいの?

現在免税事業者で、今後も売上が1000万を超える見込みがなければ、以下の対応を提案します。

| 実施時期 | やること |

|---|---|

| 2023年3月末日まで | 適格請求書発行事業者になるための登録申請書を税務署に提出 |

| 2023年9月末まで | 後述の簡易課税のほうが得になりそうなら、「消費税簡易課税選択届出」を提出 |

| 2023年10月~ | 請求書に登録番号を記載 (その他消費税率、区分などの追加記載要件あり割愛) |

| その後 | 消費税をちゃんと納税(2023年は2か月分でOK) |

フリーランスエンジニアの場合、簡易課税のほうが得になることが多そうなので、2023年9月末までに、「消費税簡易課税選択届出」をしたほうがよさそうです。

今年か来年には売上1000万に届きそうなんだけど

今年の売上が1000万にとどくならば、消費税納税は2023年の売上分からかかってきます。

そのため、インボイス施行にちょうど合いますので、2022年末までに後述の「一般課税(本則課税)」「簡易課税」を選択して届け出しましょう。

来年届きそうなら、1つ上の対応策を検討しましょう。

免税事業者を続けてもよさそうなケースは?

取引先が個人、免税事業者だけのケースです。

課税事業者の場合、上記のようにお客さんに面倒をかけてしまいます。

消費税の課税は一般課税と簡易課税は、どちらが得なの?

フリーランスエンジニアの場合、仕入れをほとんどしません。

要するに、売上のほとんどは仕入れがかからない売上だと思います。

そうすると、事業上支払っている消費税(事業で使うお金で他の事業者に支払う経費)が、売上の半分に満たないことも多いと思います。

この場合、「簡易課税」のほうが得です。

| 一般課税(本則課税) | 売上から経費を引いた額に税率をかける計算方法 |

|---|---|

| 簡易課税 | 売上額の半分は消費税を支払った分として、消費税の納税額を決めます (要は売上の半額に消費税率をかけたものが納税額) |

簡易課税を選択して損するケースとは?

売上の半分以上の経費がある場合、簡易課税では損をします。

高額な設備や不動産を購入したりして、売上の半額以上の経費が掛かった年は、消費税額が一般課税よりも高くなります。

一般課税のほうが得になるケースは?

フリーランスエンジニアではあまりないケースとは思いますが、納める消費税よりも、多くの消費税を支払っている年は、還付を受けることができます。

簡易課税の場合は還付が受けられません。

簡易課税を選択したら、一般課税に変更できないの

選択後2年経過しなければ変更できません。

高額な経費を予定しているならば、ご利用は計画的に。

まとめ

自分は売上1000万なんて到底届かないから関係ないや~、って考えているフリーランス、いませんか?

インボイス制度は、フリーランスには直接影響はないのですが、フリーランスと取引をする企業などに大きな影響を及ぼします。

免税事業者と取引しない、という企業も多少はあると思います。

そういう間接的に影響のある制度なので、売上が少ないフリーランスも、この時期にちゃんと制度を理解して、ちゃんと地固めしないと、お客さんから「こいつ考えなしだな」と思われかねない事態になります。

面倒ではありますが、こういうところで「ちゃんとしてる感」を出すのは、フリーランスとしての処世術ではないでしょうか。